Anthony Bailly, Gestionnaire, Actions Européennes et Vincent Imeneuraët, Gestionnaire Actions Européennes Rothschild & Co Asset Management.

Le positionnement des investisseurs semble montrer une défiance envers les actions, la pondération sur la classe d’actifs étant sur des points bas historiques dans les allocations. Cependant, même si l’argument « TINA » (Il n’y a pas d’alternative) en faveur de la détention d’actions a disparu, les actions surperforment confortablement les obligations et les liquidités non seulement depuis le début de l’année, mais aussi depuis trois ans. Aussi, même si nous avons une approche relativement prudente à ce moment du cycle, nous sommes convaincus qu’il fait sens de repondérer la value européenne au sein des poches actions sur les niveaux actuels.

Les actions sont-elles trop chères ?

Il y a pour nous deux éléments de réponse à cette question. D’une part, cela dépend de la zone géographique. Les États-Unis affichent effectivement une valorisation élevée avec un P/E de 18,4x(1), nettement au-dessus de sa médiane historique autour de 16x(1). Cette valorisation est tirée à la hausse par les méga-cap technologiques (les magnificent 7) qui affichent un P/E de 27x(2), leur poids dans les indices gonflant ainsi de plus de 2 points le multiple de l’indice qui, retraité de ces valeurs serait de 16x(2). Globalement, tous les marchés affichent des valorisations au-dessus de leur médiane historique, que ce soit les actions internationales, les actions japonaises, ou même les actions émergentes(1). Seule exception : l’Europe qui avec un P/E de 11,9x(3) affiche un multiple inférieur à sa médiane historique. C’est donc la seule zone dont la valorisation apparaît attractive.

D’autre part, cela dépend également du style de gestion : Au sein de l’indice européen, on observe une forte dichotomie entre les styles Value et Croissance. En effet les valeurs de croissance affichent des valorisations largement supérieures à leur médiane historique, avec un P/E de plus de 19,2x(3), là où les valeurs value affichent des valorisations proches de leur plus bas historique à 8,7x(2), soit 2,4 points en dessous de sa médiane historique(3). Cette divergence est d’autant plus frappante qu’elle atteint un écart historique, et ce malgré un changement d’environnement sur les taux d’intérêt qui a bénéficié au style Value.

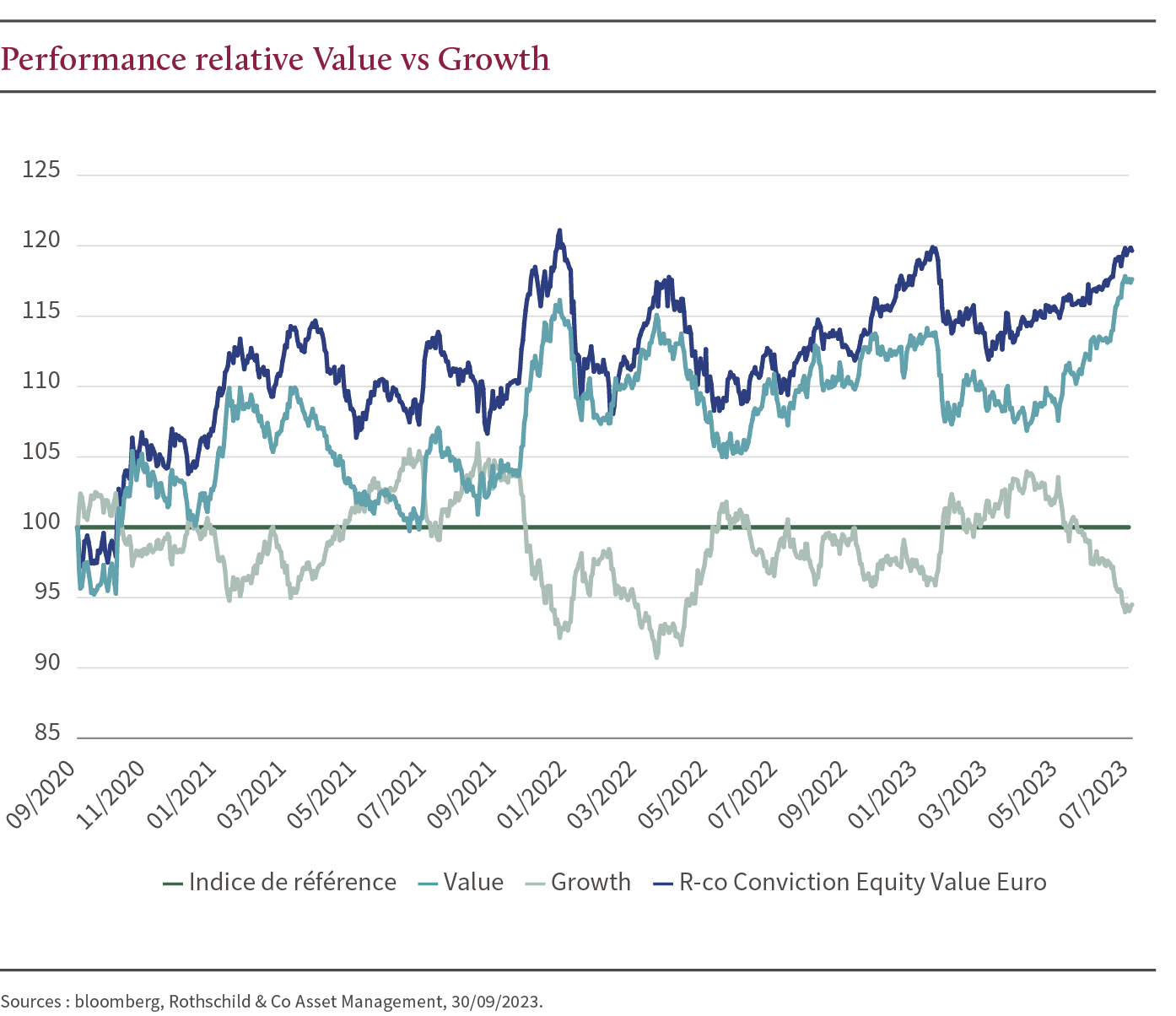

En effet, depuis le début de la hausse des taux, que l’on peut dater au début de l’année 2021, les actions value européennes affichent, en effet, une performance de +31,2 %(4), quasiment deux fois plus importante que celle des actions croissance, et largement supérieure à celle des obligations d’État, des obligations crédit de bonne qualité et du monétaire(4). En conclusion, si les actions dans leur ensemble affichent des niveaux de valorisation plutôt élevés, le segment des actions value européennes fait figure d’exception, avec un niveau de valorisation proche de ses points bas historiques et ce malgré une surperformance marquée depuis le début de la phase de normalisation des taux.

Quels arguments permettent de mettre en avant l’attractivité de la value européenne à court terme ?

Pour comprendre ce qui est intégré par le marché, nous prenons en compte deux paramètres : i/ les ratios de valorisation et ii/ les attentes de croissance bénéficiaire.

S’agissant des ratios de valorisation, certains secteurs value affichent des niveaux de valorisation sur des points bas historiques à l’image de l’automobile avec un P/E de 5,4 x(5), de la Banque (6,3 x(5)) ou de l’Energie (7,6x(5)). À l’opposé du spectre, on trouve les biens de consommation à 21,1x(5) tiré par la composante luxe, la technologie à 19,2x(5) ou la santé à 17,0x(5). Pour autant, dans un marché qui attend 7 % de croissance des bénéfices par action (BPA) pour l’année 2024(6), les attentes de croissance bénéficiaire sont comprises entre 11,9 %(6) pour la santé et 15,1 %(6) pour la technologie, alors qu’elles sont faibles, voire négatives pour les trois secteurs Value mentionnés (allant d’une progression de +3,0 %(6) pour le secteur bancaire à une contraction de -3,0 %(6) pour l’automobile)(7).

Autrement dit, nous avons des secteurs de Croissance relativement chers, avec des attentes élevées sur les BPA, contre des secteurs Value peu chers, avec des attentes conservatrices sur les croissances bénéficiaires. Certes, aucun de ces secteurs n’est immune au ralentissement économique, mais les attentes conservatrices en matière de bénéfices combinées à des ratios de valorisation faibles dans des secteurs tels que les mines, l’énergie et les banques, offrent une certaine marge de sécurité, alors que les bénéfices des secteurs de croissance plus chers, tels que la technologie ou le luxe sont confrontés à une barre plus haute. Cette situation créer, selon nous, une asymétrie risques / bénéfices particulièrement intéressante pour les investisseurs.

Quid à moyen/long terme ?

Sur le moyen terme, le fameux “higher for longer(8)”, martelé par la Fed n’est que partiellement intégré dans la performance relative de la value par rapport à la croissance. La corrélation historique entre la performance de ces styles et le niveau des taux peine, en effet, à se confirmer depuis un an. Certes le style value a surperformé, mais pas dans l’amplitude que l’on aurait pu attendre au regard de la hausse des taux. Cela s’explique par le fait qu’un certain nombre de secteurs cycliques value a souffert des craintes macroéconomiques liées, dans un premier temps aux tensions géopolitiques et, dans un second temps, aux effets de second tour du resserrement monétaire. Selon nous, ces secteurs intègrent déjà en partie dans leur valorisation un scénario de ralentissement économique. Ceci n’a cependant pas empêché le style Value de surperformer de façon significative comme on l’a vu et ce, dans des environnements de marché baissiers (2022) comme haussiers (2023) ! Nous sommes convaincus que cette surperformance reflète seulement le début d’un rééquilibrage entre les deux styles.

Sur le long terme et dans le prolongement de ce que nous venons d’expliquer, nous considérons être entrés depuis bientôt trois ans dans un nouveau paradigme qui, en réalité est triple : Nouveau paradigme sur l’inflation, les politiques monétaires et sur les taux. Nous sommes passés d’un environnement déflationniste (de la crise financière de 2008 à la crise du Covid-19), poussant les banques centrales à des politiques monétaires expansionnistes conduisant à des taux négatifs, à l’environnement inverse : un contexte inflationniste, qui amène ces mêmes autorités monétaires à devenir restrictives et pousse les taux à la hausse. Pourquoi cette situation pourrait-elle perdurer sur une longue période ? Parce-que même si les forces déflationnistes d’hier (à l’image du progrès technologique, comme l’illustre l’Intelligence Artificielle aujourd’hui) sont toujours présentes, elles sont désormais contrebalancées par des pressions inflationnistes qui, elles, sont nouvelles : (i) la transition climatique (ii) les facteurs politiques et sociaux, (iii) la démondialisation qui se traduit par des relocalisations, et (iv) le vieillissement des populations dans les pays avancés. Ces éléments nous confortent dans notre conviction d’être entrés dans un nouveau paradigme, avec des conséquences importantes en termes d’investissement sur les marchés actions, notamment en ce qui concerne les styles de gestion.

Quels secteurs privilégier dans ce contexte ?

De façon contrintuitive, deux secteurs nous semblent offrir des fondamentaux leur permettant de surperformer dans l’environnement macroéconomique actuel. D’abord, le secteur bancaire : ce dernier affiche une très forte croissance de ses bénéfices, conséquence directe de la hausse des marges d’intérêt qui continue à se matérialiser au gré du renouvellement des prêts. L’impact sur les bénéfices est très significatif, et les bénéfices du secteur ont été révisés à la hausse de près de 25 %(9) depuis le début de l’année, sans que cela soit reflété complètement dans la performance boursière, ce qui explique la valorisation historiquement basse du secteur. Certes l’environnement macroéconomique est incertain et le coût du risque pourrait augmenter, mais les provisions accumulées au bilan des banques permettront d’y faire face et, au final, l’impact positif des taux restera prépondérant et devrait s’installer dans le temps.

Autre secteur à privilégier malgré les craintes de ralentissement de l’économie : l’énergie. Là encore la demande peut paraître à risque, mais sur ce point, il faut prendre en compte l’effet de base positif sur la Chine et le niveau de stocks qui est au plus bas dans les pays de l’OCDE. Ces deux éléments sont susceptibles de soutenir la demande dans les prochains mois. Surtout, l’offre apparaît sous pression après le prolongement des coupes de production décidées par l’OPEP+ et l’Arabie Saoudite plus particulièrement. Ces éléments expliquent, au global, un déséquilibre offre/demande de l’ordre de 2 millions de barils par jour au cours du second semestre(10), expliquant la récente remontée du prix du baril qui n’est pas reflétée dans la valorisation actuelle du secteur. En effet, malgré cette remontée, les bénéfices du secteur de l’énergie ont été révisés à la baisse d’environ -20 % depuis leur point haut(11), ce qui reflète une contraction de l’activité globale. Un possible stimulus en Chine pourrait, par ailleurs, soutenir la demande et le prix du baril le cas échéant.

En ce sens, le secteur des matières premières retrouve également de l’attrait. Il affiche une valorisation faible, en deçà de son niveau médian historique et les attentes de croissance bénéficiaire ont déjà été revues de -50 %(12) à la baisse, alors que lors des récessions passées, ces révisions atteignaient en moyenne -30 %(13). Le secteur nous paraît donc déjà intégrer un scénario particulièrement adverse au moment où les indicateurs avancés industriels semblent avoir touché un point bas.

(1) Source : FactSet, Goldman Sachs Global Investment Research, Global Weekly Kickstart 02/10/2023.

(2) Source : Goldman Sachs.

(3) Source : Factset, Goldman Sachs Global Investment Research.

(4) Source : Bloomberg 02/10/2023.

(5) Source : Datastream, Worldscope, Goldman Sachs Global Investment Research.

(6) Source : FactSet, Goldman Sachs Global Investment Research, Global Weekly Kickstart 02/10/2023.

(7) Source : FactSet, STOXX, Goldman Sachs Global Investment Research.

(8) Des taux plus haut, plus longtemps.

(9) Source : FactSet, Goldman Sachs Global Investment Research, Global Weekly Kickstart 02/10/2023.

(10) Source : IEA, Kepler Cheuvreux estimates.

(11) Source : Bloomberg 02/10/2023 : EPS 12mfwd Stoxx600 Energie.

(12) Source : Bloomberg 02/10/2023 : EPS 12mfwd Stoxx600 Matières Premières.

(13) Source : Bloomberg, FactSet, STOXX, Goldman Sachs Global Investment Research.